Budget Planer: Deine Finanzen endlich im Griff

Steigende Mieten, höhere Lebensmittelpreise, teurere Versicherungen und gleichzeitig das Gefühl, dass am Monatsende „irgendwie nichts übrig bleibt“. Wenn dir das bekannt vorkommt, bist du nicht allein. Viele Menschen steuern ihre Ausgaben nach Bauchgefühl und verlieren dadurch schnell den Überblick.

Genau hier kommt ein Budget Planer ins Spiel. Er hilft dir dabei, dein Geld übersichtlich zu strukturieren: Einnahmen, Fixkosten, variable Ausgaben, Sparziele – alles an einem Ort. Wir zeigen dir, wie ein Budget Planer funktioniert, welche Arten es gibt, wie du in 30 Minuten dein erstes Monatsbudget erstellst und wie du dranbleibst, ohne dich zu quälen. Außerdem gehen wir auf typische Fehler ein, zeigen Praxisbeispiele und geben dir eine Checkliste für den direkten Start – inklusive Tipps, wie eine App wie Finanzguru dir einen Großteil der Arbeit abnimmt. Am Ende weißt du genau, welcher Budget Planer zu dir passt und wie du ihn so nutzt, dass am Ende des Monats wirklich Geld übrig bleibt.

- 1Warum ein Budget Planer der Gamechanger für deine Finanzen ist

- 2Die Grundlagen: So strukturiert ein Budget Planer dein Geld

- 3Schritt-für-Schritt: In 30 Minuten zu deinem ersten Budget

- 4Welche Art von Budget Planer passt zu dir?

- 5So machst du deinen Budget Planer zum Teil deines Alltags

- 6Häufige Fehler bei der Budgetplanung – und wie du sie vermeidest

- 7Praxisbeispiele: Was ein Budget Planer konkret verändern kann

- 8Das Wichtigste zum Budget Planer

- 9Checkliste & nächste Schritte mit deinem Budget Planer

- 10Fazit: Dein Budget Planer als persönliches Finanz-Cockpit

Warum ein Budget Planer der Gamechanger für deine Finanzen ist

Was genau ist ein Budget Planer?

Ein Budget Planer ist im Kern ein übersichtlicher Finanzplan: Er zeigt dir, welches Geld hereinkommt, wohin es abfließt und wie viel du bewusst für Ziele zurücklegst. Man kann sich den eigenen Haushalt wie ein kleines Unternehmen vorstellen. Der Budget Planer ist das Controlling-Werkzeug dafür.

Das kann sein:

-

eine Budgetplaner-App,

-

ein Haushaltsbuch in Excel oder Google Sheets,

-

oder ein Papier-Budgetplaner mit Kategorien und Tabellen.

Der Unterschied zur bloßen Kontoübersicht: Ein guter Budget Planer zwingt dich dazu, vorab Limits pro Kategorie zu setzen, statt nur im Nachhinein festzustellen, dass das Geld weg ist. Du planst also bewusst, wie dein Geld eingesetzt wird, bevor du es ausgibst.

Typische Geldprobleme ohne Budget-Planung

Ohne Budget-Plan:

-

werden kleine Ausgaben wie Coffee-to-go, Snacks oder In-App-Käufe ständig unterschätzt,

-

bleiben versteckte Fixkosten (Abos, Versicherungen, Mitgliedschaften) unentdeckt,

-

fehlt ein gezielter Plan für Sparziele und Notgroschen.

Das Ergebnis: Du weißt zwar, was du ungefähr verdienst, aber nicht, wo dein Geld wirklich bleibt. Viele merken erst beim Blick aufs Konto, dass sie „zu viel“ ausgegeben haben – aber nicht, wo genau.

Welche Vorteile Studien & Praxis zeigen

Erfahrungsberichte und Untersuchungen zeigen: Menschen mit strukturiertem Budgetplan erreichen ihre finanziellen Ziele deutlich häufiger, bauen schneller Schulden ab und können bewusster sparen.

Konkret bedeutet ein Budget Planer für dich:

-

Mehr Klarheit: Du weißt jederzeit, was du dir leisten kannst.

-

Weniger Stress: Überraschende Nachzahlungen oder Rechnungen werden eingeplant.

-

Mehr Handlungsspielraum: Du entscheidest bewusst, ob Geld in Konsum oder in Ziele wie Urlaub, Schuldenabbau oder Vermögensaufbau fließt.

Ein guter Budget Planer ist damit kein strenges Sparinstrument, sondern ein Werkzeug für Selbstbestimmung über dein Geld.

Die Grundlagen: So strukturiert ein Budget Planer dein Geld

Einnahmen, Fixkosten und variable Ausgaben

Der erste Schritt jedes Budgetplaners ist eine klare Einnahmen-und-Ausgaben-Übersicht:

-

Einnahmen: Gehalt, Nebenjob, Kindergeld, Unterhalt, regelmäßige Boni.

-

Fixkosten: Miete, Strom, Internet, Versicherungen, ÖPNV-Ticket, Abos.

-

Variable Ausgaben: Lebensmittel, Tanken, Freizeit, Shopping, Restaurantbesuche.

Ein strukturiertes Haushaltsbudget planen bedeutet: Du weißt genau, welcher Betrag zwingend jeden Monat weggeht (Fixkosten) und wie viel Spielraum du für flexible Ausgaben und Sparen hast. Digitale Tools und eine gute Budget Planer App können hier viel Arbeit abnehmen, weil sie Umsätze automatisch einlesen und kategorisieren.

Budget-Regeln wie die 50-30-20-Regel

Viele Ratgeber arbeiten mit einfachen Budgetregeln, um das Geld aufzuteilen. Eine der bekanntesten ist die 50-30-20-Regel:

-

50 % für notwendige Ausgaben (Miete, Energie, Versicherungen),

-

30 % für Wünsche (Freizeit, Hobbys, Lifestyle),

-

20 % für Sparziele und Schuldenabbau.

Ein moderner Budget Planer kann diese Verteilung direkt berechnen und dir anzeigen, ob dein aktueller Lebensstil zu dieser Struktur passt. Für manche funktioniert auch eine 60-20-20- oder 70-20-10-Verteilung – wichtig ist, dass du bewusst eine Regel wählst, statt „einfach so“ auszugeben.

Die Budgetplanung 50 30 20 Regel ist damit kein Dogma, aber ein hilfreicher Startpunkt.

Sparziele, Rücklagen und Notgroschen planen

Zu einem soliden Plan gehört mehr als der Blick auf den nächsten Monat. Besonders wichtig sind:

-

Sparziele: Urlaub, Eigenkapital, Weiterbildung, große Anschaffungen.

-

Rücklagen: für jährliche Zahlungen wie Versicherungen, Kfz-Steuer, Beiträge.

-

Notgroschen: 3–6 Monatsausgaben, um unerwartete Ereignisse abzufedern.

Dein Budget Planer sollte deshalb eigene Kategorien oder „Töpfe“ für diese Ziele haben. Statt übrig gebliebenes Geld irgendwann zu sparen, trägst du fest eingeplante Sparraten ein – idealerweise automatisiert durch Daueraufträge oder automatische Sparpläne. So wird das Notgroschen aufbauen zu einem festen Bestandteil deines Finanzalltags.

Schritt-für-Schritt: In 30 Minuten zu deinem ersten Budget

Schritt 1 – Konten & Daten einsammeln

Schnapp dir:

-

Online-Banking-Zugänge,

-

die letzten Kontoauszüge und Kreditkartenabrechnungen (mindestens 1–3 Monate),

-

Infos zu Miete, Versicherungen, Abos, Krediten.

Je mehr Daten, desto realistischer dein erster Budget Planer. Viele Empfehlungen raten dazu, zunächst die letzten Monate auszuwerten, um Durchschnittswerte zu erhalten.

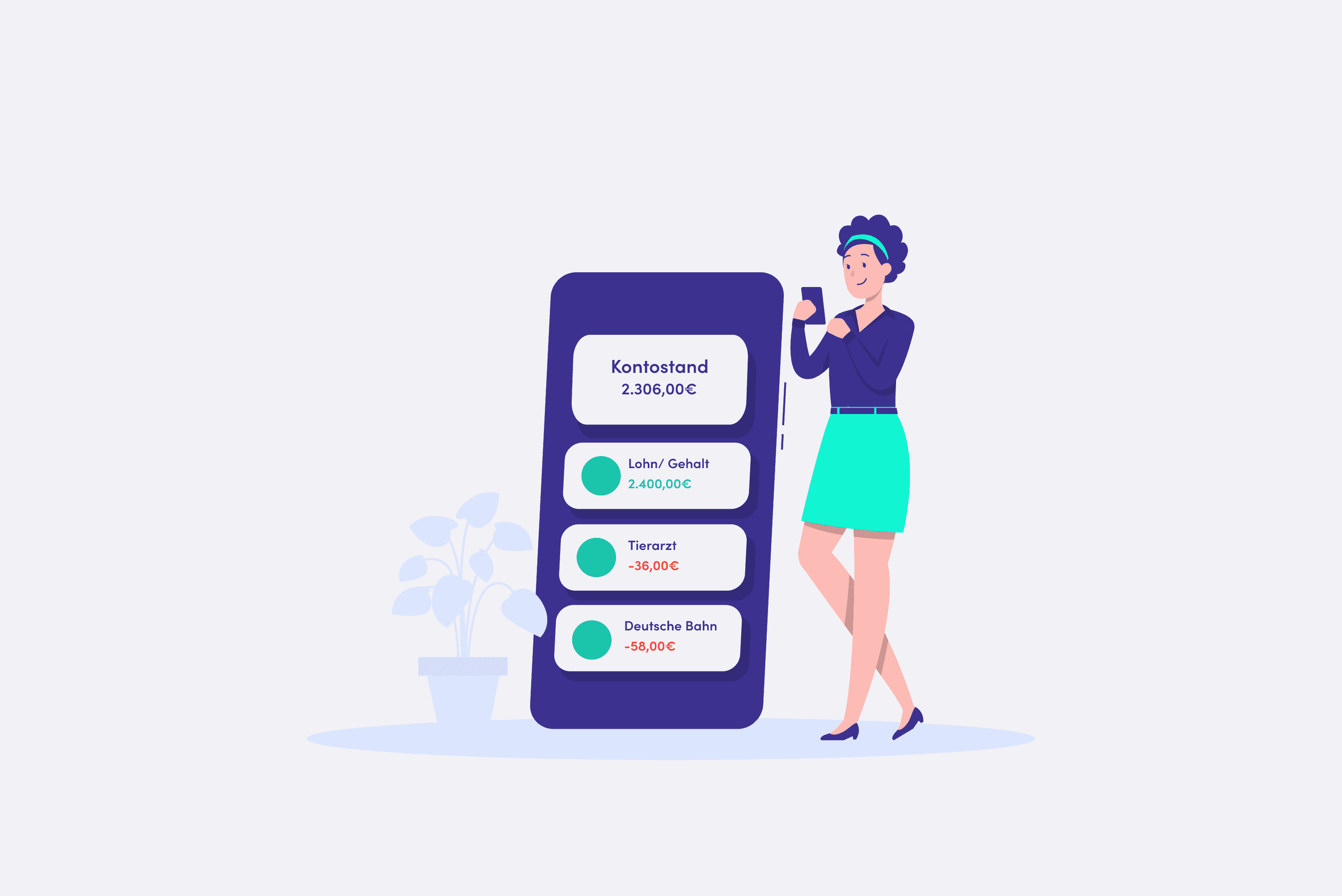

Mit einer Budget Planer App wie Finanzguru lassen sich viele dieser Daten automatisch einlesen – du siehst mit wenigen Klicks alle Bewegungen kontenübergreifend an einem Ort.

Schritt 2 – Ausgaben kategorisieren

Ordne nun jede Ausgabe einer Kategorie zu, z. B.:

-

Wohnen

-

Mobilität

-

Lebensmittel

-

Freizeit & Reisen

-

Shopping & Kleidung

-

Gesundheit & Versicherungen

-

Sonstiges

Viele Vorlagen und online Budgetplaner liefern bereits sinnvolle Standardkategorien, die du anpassen kannst. Wichtig ist, dass du ehrlich bist und auch die kleinen Beträge (Snacks, Apps, spontan bestellte Pizza) nicht unterschlägst – genau dort versteckt sich oft ein großes Sparpotenzial.

Schritt 3 – Realistische Budgets pro Kategorie festlegen

Jetzt erstellst du ein Monatsbudget:

-

Zieh die Summe deiner Fixkosten von deinen Nettoeinnahmen ab.

-

Verteile den Restbetrag auf deine variablen Kategorien – orientiere dich an der 50-30-20-Regel oder einer Variante, die zu dir passt.

-

Plane feste Beträge für Sparziele und Notgroschen ein.

Wichtig: Plane realistisch. Viele Menschen unterschätzen ihre Ausgaben im Schnitt, weil spontane Käufe nicht richtig mitgedacht werden. Besser ist, zunächst mit großzügigeren Budgets zu starten und diese später Schritt für Schritt zu optimieren.

Schritt 4 – Puffer, Sinking Funds & automatische Sparraten

Ein stabiler Budget Planer lebt von Puffer und Struktur:

-

Ein monatlicher Puffer für Ungeplantes (z. B. 50–100 Euro).

-

Rücklagen: eigene Unterkonten oder Kategorien für jährliche Kosten wie Versicherungen, Kfz, Geschenke, Urlaube.

-

Automatisches Sparen direkt nach Gehaltseingang („Pay yourself first“).

So verhinderst du, dass unerwartete Ausgaben dein Budget sprengen. Digitale Tools helfen dir, diese Beträge automatisch zu buchen oder zumindest als feste Kategorien im online Budgetplaner zu führen.

Schritt 5 – Monatliches Budget-Review

Mach aus deinem Budget Planer eine Routine:

-

Wöchentlich 10–15 Minuten: App oder Excel öffnen, neue Buchungen checken, Kategorien korrigieren.

-

Am Monatsende: Ist- und Soll-Werte vergleichen, Kategorien anpassen, Sparziele überprüfen.

-

Alle paar Monate: Größere Trends analysieren (z. B. steigen deine Mobilitätskosten dauerhaft?).

So wird dein Budget Planer von einem statischen Plan zu einem lebenden System, das mit deinem Leben mitwächst.

Welche Art von Budget Planer passt zu dir?

Budgetplaner-App (z. B. Finanzguru)

Budget-Apps sind für viele die bequemste Lösung:

-

Automatische Synchronisation mit Bankkonten und Depots,

-

Automatische Kategorisierung von Einnahmen und Ausgaben,

-

grafische Auswertungen und Prognosen,

-

Benachrichtigungen, wenn Budgets überschritten werden.

Apps wie Finanzguru setzen genau hier an: Durch Kontenanbindung und klare Übersichten brauchst du weniger manuelle Pflege und siehst trotzdem auf einen Blick, wo dein Geld bleibt.

Für alle, die ihre Finanzen in den Griff bekommen wollen, aber keine Lust auf Tabellen haben, ist eine Budget Planer App oft der schnellste Einstieg.

Budgetplaner als Excel-Vorlage oder Google Sheet

Wenn du mehr Kontrolle liebst und gern mit Tabellen arbeitest, ist eine Budgetplaner Excel Vorlage ideal:

-

Voll flexibel anpassbar,

-

gute Übersicht durch Tabellen und Diagramme,

-

viele kostenlose Vorlagen von Ratgeberseiten und Blogs.

Der Nachteil: Du musst mehr manuell eintragen. Der Vorteil: Du beschäftigst dich intensiver mit deinen Zahlen, weil du jede Ausgabe bewusst einpflegst. Gerade zu Beginn kann das helfen, Muster im Ausgabeverhalten zu entdecken und Spartipps im Haushalt gezielt umzusetzen.

Papier-Budgetplaner & Umschlagmethode

Für manche funktioniert ein klassischer Papier-Budgetplaner oder die Umschlagmethode besser:

-

Bargeld wird in Umschläge (Lebensmittel, Freizeit, Shopping) verteilt.

-

Ist ein Umschlag leer, ist das Budget aufgebraucht.

Diese Methode ist besonders hilfreich für Menschen, die eine sehr direkte, haptische Kontrolle brauchen oder bewusst weniger Zeit am Bildschirm verbringen möchten.

Du kannst auch kombinieren: Zum Beispiel eine App für den Gesamtüberblick und Umschläge für kritische Kategorien wie „essen gehen“ oder „Shopping“.

So machst du deinen Budget Planer zum Teil deines Alltags

10-Minuten-Routine pro Woche

Ein Budget Planer bringt nur dann etwas, wenn du ihn regelmäßig nutzt. Die beste Struktur bringt nichts, wenn sie nach einer Woche verstaubt.

Ein einfaches System:

-

Einmal pro Woche 10 Minuten: neue Ausgaben prüfen, Kategorien korrigieren, Budgets checken.

-

Monatliches Update: Budgets anpassen, neue Sparziele definieren, ggf. Fixkosten überprüfen.

-

Quartalsweiser Rückblick: größere Trends erkennen und Entscheidungen treffen (Versicherungswechsel, Abo-Kündigungen, Tarifanpassungen).

Mit einer Haushaltsbuch App kostenlos wie der Basisversion von Finanzguru brauchst du oft nur noch kontrollieren, ob die automatische Kategorisierung passt – der Großteil der Datenerfassung läuft automatisch.

Budgetplanung in der Partnerschaft

Gerade Familien und Paare fragen sich häufig, wo das Geld bleibt und wie sie gemeinsam sparen können. Ein gemeinsamer Budget Planer hilft:

-

gemeinsame Ziele wie Urlaub, Eigenkapital oder Kinderwünsche sichtbar zu machen,

-

Haushaltskosten fair zu verteilen (nach Einkommen oder 50/50),

-

Konflikte zu entschärfen, weil ihr über Zahlen statt über Gefühle diskutiert.

Tipp: Führt ein monatliches Money-Date, bei dem ihr euch gemeinsam die Einnahmen und Ausgaben Übersicht anschaut und entscheidet, was im nächsten Monat anders laufen soll.

Motivation halten – auch wenn es mal holpert

Niemand hält sein Budget immer perfekt ein. Entscheidend ist nicht Perfektion, sondern Dranbleiben:

-

Plane bewusst „Fehler-Spielraum“ ein, statt zu versuchen, immer perfekt zu sein.

-

Feiere kleine Erfolge: erster 500-Euro-Notgroschen, erste Schulden komplett abbezahlt, erstes Jahr ohne Dispo.

-

Nutze Visualisierungen: Fortschrittsbalken für Sparziele motivieren mehr als trockene Zahlenkolonnen.

Sieh deinen Budget Planer nicht als Strafe, sondern als Werkzeug für Freiheit: Er schafft Klarheit, damit du selbstbestimmt entscheiden kannst.

Häufige Fehler bei der Budgetplanung – und wie du sie vermeidest

Unregelmäßige Ausgaben vergessen

Ein typischer Fehler: Du planst nur monatliche Standardkosten und vergisst jährliche oder unregelmäßige Ausgaben wie:

-

Versicherungen

-

Kfz-Steuer

-

Urlaubsreisen

-

Weihnachtsgeschenke

-

Reparaturen

Die Folge: Diese Ausgaben „überfallen“ dich und reißen Löcher in dein Budget.

Lösung im Budget Planer:

-

Jahreskosten durch 12 teilen und als monatliche Rücklage buchen.

-

Eigene Kategorien für „Auto-Rücklage“, „Versicherungen jährlich“ oder „Geschenke“ anlegen.

Zu optimistische Planung & versteckte Kosten

Viele unterschätzen, wie viel sie wirklich ausgeben, etwa bei:

-

Lebensmitteln,

-

Restaurantbesuchen und Lieferdiensten,

-

kleinen Online-Bestellungen,

-

Abos, die in Vergessenheit geraten sind.

Lösung:

-

Nimm die Durchschnittswerte der letzten 3 Monate als Ausgangspunkt.

-

Plane eine Kategorie „Sonstiges“ für Unvorhergesehenes ein.

-

Überprüfe regelmäßig deine Abos und Verträge, um versteckte Kosten aufzudecken.

Schwankende Einkommen und Selbstständige

Für Selbstständige und Menschen mit variablen Boni ist „Monatsbudget erstellen“ eine besondere Herausforderung. Hilfreich sind:

-

Arbeiten mit einem Durchschnittseinkommen der letzten 6–12 Monate,

-

sofortiges Aufteilen des Einkommens auf Steuern, Fixkosten, Sparen, variable Ausgaben,

-

ein eigenes Steuerkonto sowie Rücklagen für Flauten.

Ein strukturierter Budget Planer hilft, den Lebensstandard stabil zu halten, auch wenn einzelne Monate schwächer sind.

Praxisbeispiele: Was ein Budget Planer konkret verändern kann

Beispiel 1 – 300 € pro Monat sparen

Anna (28) verdient 2.400 Euro netto. Vor dem Einsatz eines Budget Planers war „am Ende des Geldes oft noch viel Monat übrig“. Mit einer Haushaltsbuch-App und einer klaren Struktur stellte sie fest:

-

180 Euro monatlich für spontane Lieferdienste,

-

70 Euro für kaum genutzte Abos,

-

90 Euro für Coffee-to-go und Snacks.

Nach drei Monaten Budgetplanung:

-

Lieferdienst-Budget auf 50 Euro gedeckelt,

-

zwei Streamingdienste gekündigt,

-

fester „Café-Budget-Umschlag“ von 40 Euro.

Ergebnis: rund 300 Euro monatlich frei, die nun in einen Notgroschen und einen Urlaubstopf fließen.

Beispiel 2 – Schulden mit System abbauen

Tom (35) hat 6.000 Euro Konsumschulden auf mehrere Kreditkarten verteilt. Er nutzt einen budget planer, um:

-

alle Schulden inklusive Zinsen in einer Übersicht zu sammeln,

-

ein Monatsbudget mit Mindesttilgungen plus zusätzlicher Rate von 150 Euro zu planen,

-

die sogenannte Schneeball-Methode zu nutzen: Sobald eine Karte abbezahlt ist, wird der frei werdende Betrag auf die nächste Schuld umgeleitet.

Nach 24 Monaten sind Toms Konsumschulden abgebaut, und die frei gewordenen Raten fließen dauerhaft in einen Sparplan. Der Budget Planer war sein roter Faden im Schulden abbauen Plan – sichtbar, nachvollziehbar und motivierend.

Das Wichtigste zum Budget Planer

-

Ein Budget Planer gibt dir Klarheit über Einnahmen, Ausgaben und Ziele – statt nur auf den Kontostand zu schauen.

-

Haushaltsbuch und Budgetplanung gelten als zentrale Schritte zu mehr finanzieller Stabilität und weniger Geldstress.

-

Gute Budgetplaner unterscheiden Fixkosten, variable Ausgaben, Sparziele und Rücklagen und berücksichtigen auch unregelmäßige Ausgaben.

-

Budgetplaner-Apps (z. B. Finanzguru), Excel-Vorlagen und Papier-Lösungen haben unterschiedliche Stärken – wichtig ist, dass du die Variante wählst, die du wirklich nutzt.

-

Mit einer einfachen Routine von 10 Minuten pro Woche wird Budgetplanung zur Gewohnheit und hilft, Schulden abzubauen, Notgroschen aufzubauen und langfristige Ziele zu erreichen.

-

Der beste Budget Planer ist der, der dir das Gefühl gibt: Ich habe mein Geld im Griff – nicht andersherum.

Checkliste & nächste Schritte mit deinem Budget Planer

Sofort starten – diese Infos brauchst du

Wenn du heute loslegen willst, schnapp dir:

-

die letzten Konto- und Kreditkartenumsätze (mindestens 1–3 Monate),

-

Unterlagen zu Miete, Strom, Versicherungen, Abos,

-

eine Liste deiner Sparziele (Notgroschen, Urlaub, Rücklagen, Vermögensaufbau).

Dein erster Durchlauf im Budget Planer:

-

Trage deine Nettoeinnahmen ein.

-

Erfasse alle Fixkosten – so siehst du dein „Muss-Budget“.

-

Verteile den Rest auf variable Kategorien und Sparziele.

-

Lege einen Puffer für Unvorhergesehenes fest.

Damit hast du in weniger als einer Stunde ein erstes Monatsbudget erstellt – bereits ein riesiger Schritt im Vergleich zu „ich schaue nur aufs Konto“.

Warum eine App wie Finanzguru vieles für dich automatisiert

Wenn du möglichst wenig manuell pflegen willst, lohnt eine Budget Planer App:

-

Finanzguru liest deine Kontoumsätze ein, kategorisiert sie automatisch und zeigt dir dein Haushaltsbudget.

-

Du kannst Budgets pro Kategorie anlegen, bekommst Hinweise bei Überschreitungen und siehst, wie sich deine Sparziele entwickeln.

-

Das reduziert die Hürde, weil du deinen Budget Planer fast immer in der Hosentasche dabei hast.

Egal ob App, Excel oder Papier – die wichtigste Entscheidung ist: heute anfangen, nicht irgendwann.

Fazit: Dein Budget Planer als persönliches Finanz-Cockpit

Ein Budget Planer ist weit mehr als nur eine Tabelle oder App. Er ist dein persönliches Finanz-Cockpit, in dem alle wichtigen Informationen zusammenlaufen: Einkommen, Fixkosten, variable Ausgaben, Sparziele und Rücklagen. Statt dich von Kontoständen überraschen zu lassen, triffst du Entscheidungen bewusst – mit Klarheit und Plan.

Wer sein Haushaltsbudget plant, kleine Ausgaben im Blick behält und regelmäßige Routinen etabliert, gewinnt Kontrolle und reduziert finanziellen Stress spürbar. Es geht nicht darum, sich alles zu verbieten, sondern darum, Geld so einzusetzen, dass es zu deinen Werten und Zielen passt.

Ob du dich für eine Budgetplaner-App wie Finanzguru, eine Excel-Vorlage oder einen Papierplaner entscheidest, hängt von deinem Typ ab. Entscheidend ist, dass du eine Lösung wählst, die du langfristig nutzen kannst – und die möglichst viel automatisiert, damit du dich auf Entscheidungen statt auf Dateneingabe konzentrierst.

Wenn du heute anfängst, einen einfachen Budget Planer einzurichten, wirst du schon nach wenigen Wochen merken: Dein Geld fühlt sich geordneter an, finanzielle Entscheidungen werden leichter, und deine Ziele rücken in greifbare Nähe.

Die wichtigsten Fragen zusammengefasst

Dir hat dieser Artikel gefallen? Dann teile ihn mit deinen Freunden!

Weitere Artikel

SEPA Überweisung einfach erklärt: Dauer, Kosten, Tipps

Die SEPA Überweisung hat Euro-Zahlungen innerhalb Europas so einfach gemacht wie eine Inlandsübe...

Disney Plus kündigen: Anleitung 2025 für alle Plattformen

Wenn du Disneyplus kündigen willst, möchtest du es mit möglichst wenigen Klicks erledigen – ohne ver...

Einnahmen Ausgaben App: So behältst du deine Finanzen im Überblick

Vielleicht kennst du das: Am Monatsende ist das Konto leer, aber so richtig weißt du nicht, wohi...